李嘉诚开启卖卖卖模式,售卖其海外资产。

3月11日晚,李嘉诚旗下长实集团发布公告称,公司间接全资附属公司CK Steel (UK) Limited以7.29亿英镑的代价向Broadgate Five Holdings (Jersey) Limited出售目标公司Bluebutton Holdco 5 Broadgate (Jersey) Limited全部已发行股份。公告称,公司从该出售事项获得的预期收益约为1.08亿英镑(约合人民币8.96亿元);该项投资的总回报约为48亿港元(约合人民币39亿元),即投资回报率为45%。

甩卖伦敦物业

据长实集团3月11日公告,公司间接全资附属公司CK Steel (UK) Limited向Broadgate Five Holdings (Jersey) Limited出售目标公司Bluebutton Holdco 5 Broadgate (Jersey) Limited全部已发行股份。据2022年3月11日买、卖方及公司(作为卖方保证人)订立的买卖协议,上述股份已于同日完成买卖。

公告称,7.29亿英镑的代价中已考虑该物业的认定价值12.10亿英镑以及Bluebutton Holdco 5 Broadgate (Jersey) Limited的其他资产与负债。

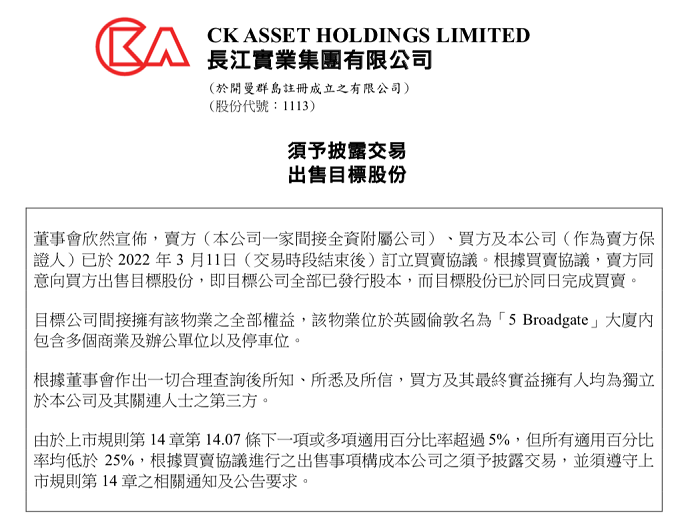

图片来源:长实集团公告

据公告,出售事项代价为现金7.29亿英镑,约合人民币60.45亿元。值得注意的是,在交易完成前,目标公司由卖方直接全资拥有。

公告显示,长实集团从该出售事项获得的预期收益约为1.08亿英镑(约合人民币8.96亿元),出售事项所得款项净额拟由集团用作一般营运资金用途。

该项投资的总回报(包括整个持有期内的租金收入、超过原来成本的物业升值,以及该项投资的对冲利润)约为48亿港元(约合人民币39亿元),即45%投资回报。

据悉,2018年长江实业集团以10亿英镑的价格从英国地产巨头British Land和新加坡主权投资基金GIC手中买下伦敦金融城核心地段的大型写字楼5 Broadgate。

公告显示,Bluebutton Holdco 5 Broadgate (Jersey) Limited是一家投资控股公司,透过其物业控股附属公司持有该物业全部权益,该物业位于英国伦敦5 Broadgate大厦内,包含多个商业及办公单位以及停车位。

长实集团表示,公司将借出售事项释放该物业投资的潜藏价值,并获得可观出售收益,为股东创造价值,集团亦可将资本重新分配至其他投资机会。

频频抛售资产

据悉,近年来,李嘉诚频频抛售资产套现。

据希慎兴业2021年9月17日晚间公告,根据当日的买卖协议,公司透过买方(即公司间接全资附属公司希慎(上海))已同意向卖方(均为长实集团的间接全资附属公司)收购Scorecity Investments Limited的全部股权,收购代价约35亿元。

希慎兴业公告称,其收购的项目位于上海“世纪盛荟广场”,是一处已经竣工但久未开业的写字楼与商铺混合发展项目。李嘉诚旗下长实集团为该项目持股60%的控股股东,出售完成后或套现21亿元。

不仅房产,李嘉诚还在2020年将持有超过34年的赫斯基能源拱手让人。

加拿大油砂生产商Cenovus能源公司当地时间10月25日宣布,将通过一次全股票交易以大约38亿加元的价格收购赫斯基能源。李嘉诚旗下长江和记实业有限公司在10月26日公告中确认了Cenovus与赫斯基将于一项价值达236亿加元(包括债务在内)的全股份交易合并。合并公司将以Cenovus名称营运,而总部仍然设于加拿大阿尔伯特省卡尔加里。

据了解,1986年12月,李嘉诚通过当时的和记黄埔以32亿港元收购了赫斯基能源52%的股权,在上述交易完成前,李嘉诚及其家族企业总计持有赫斯基能源近70%的股份。

此外,据媒体报道,麦格理集团和私募巨头KKR牵头的财团正在就收购香港大亨李泽钜(李嘉诚之子)控制的英国配电业务进行深入谈判。据知情人士透露,竞购方还包括API集团、安大略省教师养老金计划委员会和PSP投资等公司。该交易对英国电力网络公司的估值可能高达150亿英镑,未来几周可能会达成协议。

(责任编辑:admin) |

李嘉诚海外大撤退!开启卖卖卖模式 甩卖英国资产套现60亿

时间:2022-03-13 10:41来源:未知 作者:admin 点击:

次

李嘉诚海外大撤退!甩卖英国资产套现60亿 去年刚出售上海物业套现21亿

顶一下

(0)

0%

踩一下

(0)

0%

------分隔线----------------------------

- 发表评论

-

- 最新评论 进入详细评论页>>