孝敬父母“常回家看老人”可抵扣个税 起征点每月5千不变!

时间:2018-08-27 19:19 来源:未知 作者:admin 点击:次

刚刚,国家传来大消息,事关你的钱袋子。

8月27日,正在召开的十三届全国人大常委会第五次会议再次审议个人所得税法修正案草案。

这是自1980年个税立法以来的第七次修改,与上次修改时隔7年,同样引起公众关注。

1、常回家看看孝敬父母也可以抵扣个税!

此前居民个人的子女教育支出、继续教育、大病医疗、住房贷款利息和住房租金等四项支出可以在税前予以扣除,如今增至五项!

考虑到人口老龄化日渐加快,工薪阶层独生子女家庭居多、赡养老人负担较重等情况,二审稿中的一个新变化是,赡养老人的支出也予以税前扣除。

全国人大宪法和法律委员会副主任委员徐辉在报告中指出,这次改革,通过提高基本减除费用标准,增加专项附加扣除,优化调整税率结构、扩大低档税率的级距等方式,减轻了广大纳税人的税收负担,使个人所得税税负水平更趋合理,实现了从分类税制向综合与分类相结合的个人所得税制的重大转变,个人所得税制改革迈出了关键一步。

2、起征点5000元暂时不变

关于个税起征点,二审稿中未对起征点进行修改,维持了一审稿中起征点调至每年6万元,即每月5000元不变。

依据决定草案,基本减除费用标准拟确定为每年6万元,即每月5000元,3%到45%的新税率级距不变。

以月入1万元测算,扣除3500元的基本减除费用,再按2000元左右扣除“三险一金”专项扣除和法律规定的其他扣除费用,在不考虑专项附加扣除情况下,现有税制下每月需缴纳345元个税;

改革后,基本减除费用标准提至每月5000元,“三险一金”专项扣除继续保留的同时,低档税率级距拉大,纳税人只需缴纳90元,降幅超过70%。如果加上增加的专项附加扣除项目,扣除额实际高于每月5000元,减负力度会更大。

此外,个税“起征点”是动态调整的,此次不调不意味着后续不动。根据国民经济和社会发展的实际情况,“起征点”问题还会结合逐步扩大综合征税范围、完善费用扣除、优化税率结构等改革进程统筹考虑。

3、10月1日起工薪阶层按5000元/月缴个税

决定拟自2019年1月1日起施行。

拟自2018年10月1日至2018年12月31日,先将工资、薪金所得基本减除费用标准提高至5000元/月,并适用新的综合所得税率;

个体工商户的生产、经营所得和对企业事业单位的承包经营、承租经营所得,先行适用新的经营所得税率。

4、稿酬交税大幅下降

有人大常委会委员和专家提出,稿酬所得需要长期的智力投入,在税负上应给予一定的优惠。

今天下午提交全国人大常委会二次审议的个税法修正案草案将劳务报酬所得、稿酬所得、特许权使用费所得以收入减除20%的费用后的余额为收入额。稿酬所得的收入额减按70%计算。

5、45%最高边际税率不变

在6月的常委会审议和此后的公开征求意见过程中,降低45%的最高边际税率,是各界的普遍呼声。有人认为,税率过高,不利于调动高收入群体创造财富的积极性,也不利于留住、吸引高端人才。

不过,二审稿中并未采纳这些意见,仍与一审稿保持一致。

那么,目前个税法修正案草案规定45%的最高档税率,依据何在?

45%的税率覆盖的是每年96万元以上的应税所得,在这之下的部分都是按照各档的低税率适用的。从我国现在的调节收入分配来看,高、中、低收入差距比较大,维持一定的税收调节率是保持包容性发展、促进包容性增长的必要。

“目前个税法修正案草案没有采纳某些人的建议将45%的最高边际税率降到35%,我想还是从社会公平角度来考虑的。”

中国人民大学财政金融学院教授朱青认为,个人所得税除了筹集财政收入外,还有一个重要的职能就是调节收入分配,它与社会保障制度搭配可以起到“抽肥补瘦”的作用。当然,个税税率过高不利于引进人才,但如果过低也不利于矫正收入分配不公。

朱青坦言,在制定个人所得税的税率时,国家一定要在公平与效率之间进行权衡。当前我国收入分配差距较大,基尼系数常年在0.4这个国际警戒线之上,已经影响到社会稳定和居民消费能力的扩大,亟须国家通过财政税收手段加以调节。党的十九大报告也要求履行好政府再分配调节职能,所以从这个意义上考虑,这次二审稿维持了45%的最高税率不变,应当说是合理的。

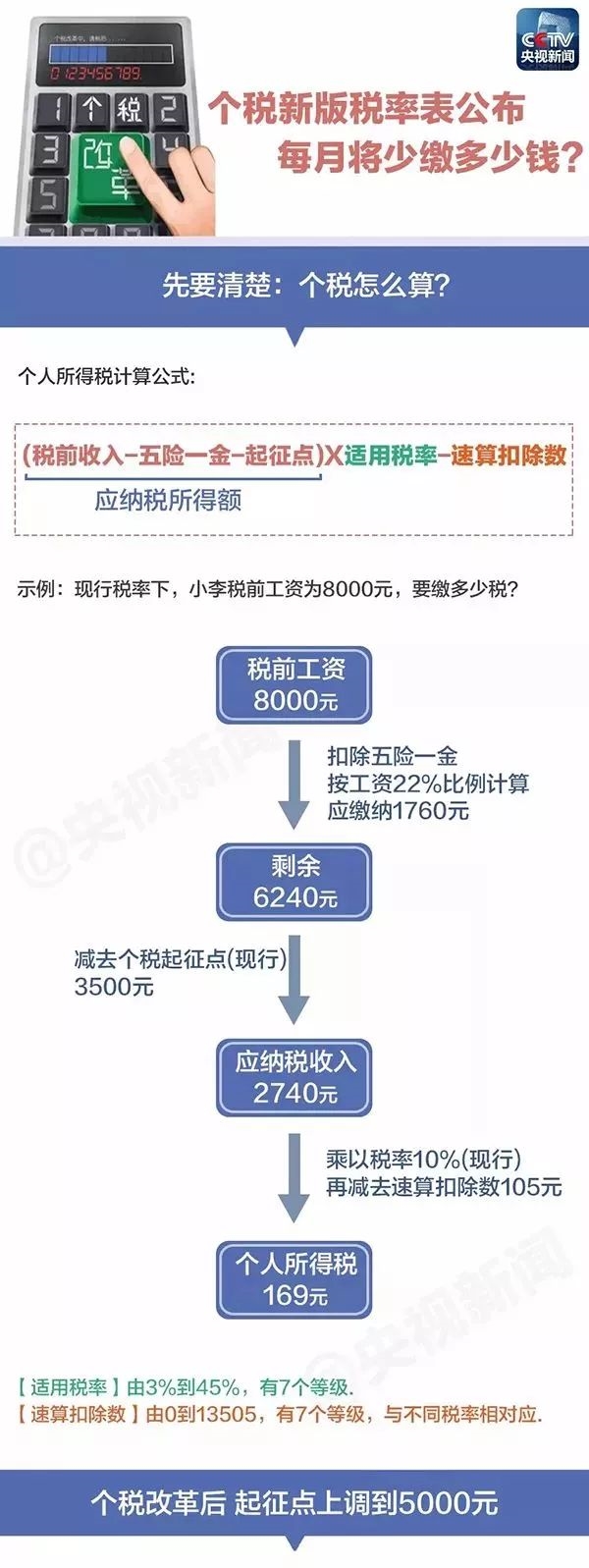

6、交税公式怎么算?

草案规定,专项扣除,包括居民个人按照国家规定的范围和标准缴纳的基本养老保险、基本医疗保险、失业保险等社会保险费和住房公积金等;

专项附加扣除,包括子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等支出。

这几项支出,可以在税前扣除。通俗讲就是,以后纳税时,除减去基本养老保险、基本医疗保险、失业保险、住房公积金等专项扣除,还要减去专项附加扣除,再计算要纳多少税。

也可以用这样一道算式来表示:应税所得=年度收入-6万元(起征点)-专项扣除-专项附加扣除-依法确定的其他扣除。

这也就是说,专项附加扣除,是在原来的基本费用扣除基础上,新增了教育、医疗、住房和养老这几类。这部分主要是照顾中等收入群体。

全国人大常委会法工委相关负责人说,此次修法增加了专项附加扣除的规定,个人除了起征点以外,还可以根据家庭的具体情况,对于教育、医疗等支出予以税前扣除。在征求意见过程中很多人提出,养老支出对个人负担也比较重,特别是随着我国人口老龄化的日益加快,独生子女家庭居多,赡养老人支出负担很重。为进一步减轻他们的个人税负,二审稿在专项附加扣除里增加了赡养老人支出。

为什么要新增专项附加扣除的规定?财政部部长刘昆在草案说明中指出,主要是考虑个人负担的差异性,更符合个人所得税基本原理,有利于税制公平。

草案在征求意见时,网民对“专项附加扣除”的规定一致叫好,但这也带来了新的问题:专项附加扣除,怎么扣?是否需要凭证,比如子女教育的入学证明、赡养老人的证明等。

据了解,具体的扣除范围和方法在将来出台的个税法实施条例中会体现。“原则是尽量简化手续,便于操作。在设计流程时,能通过信息系统查验的,尽量不要求纳税人提供证明。”

(责任编辑:admin) |